Tento článok jednoducho vysvetlí Black-Scholesov vzorec. Black-Scholesov model je matematický model dynamiky finančného trhu obsahujúceho derivátové investičné nástroje.

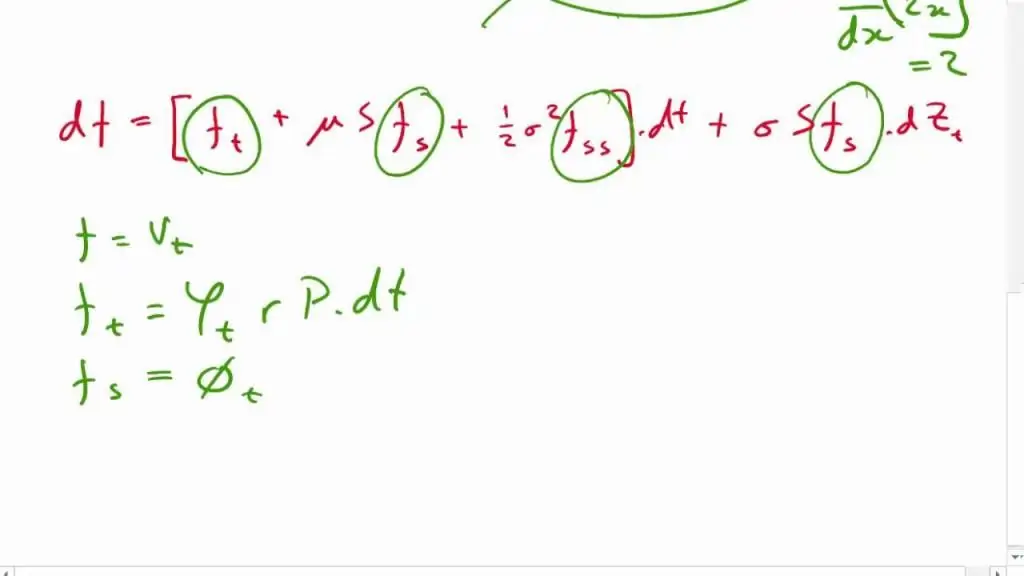

Z parciálnej diferenciálnej rovnice v modeli (známej ako Black-Scholesova rovnica) možno odvodiť Blackov-Scholesov vzorec. Udáva teoretickú cenu opcie európskeho typu a ukazuje, že opcia má jedinečnú cenu bez ohľadu na riziko cenného papiera a jeho očakávaný výnos (namiesto nahradenia očakávaného výnosu cenného papiera rizikovo neutrálnou sadzbou).

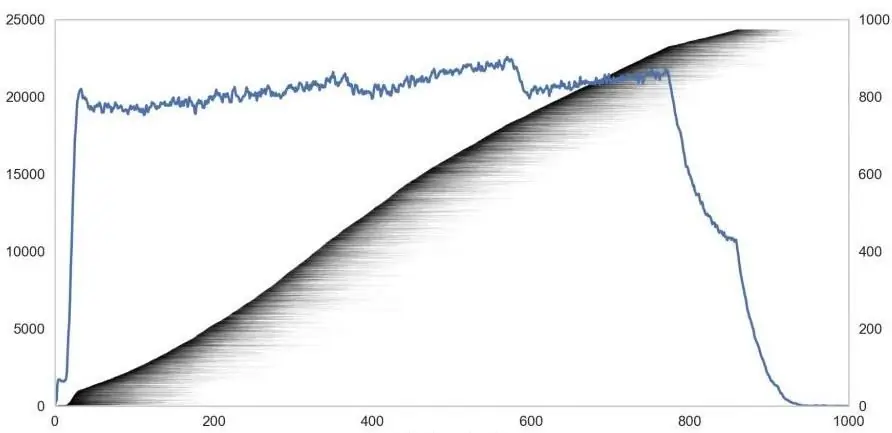

Vzorec viedol k rozmachu obchodovania s opciami a dal matematickú legitimitu Chicago Board Options Exchange a ďalším opčným trhom na celom svete. Je široko používaný, aj keď často s úpravami a korekciami, účastníkmi opčného trhu. Na obrázkoch v tomto článku môžete vidieť príklady Black-Scholesovho vzorca.

História a podstata

Založené na práci, ktorú predtým vyvinuli výskumníci a odborníci z praxetrhy ako Louis Bachelier, Sheen Kassouf a Ed Thorpe, Fisher Black a Myron Scholes koncom 60. rokov ukázali, že dynamická revízia portfólia eliminovala očakávanú návratnosť bezpečnosti.

V roku 1970, keď sa pokúsili uplatniť tento vzorec na trhoch a utrpeli finančné straty v dôsledku nedostatočného riadenia rizík vo svojich profesiách, rozhodli sa zamerať na svoju oblasť, akademickú obec. Po troch rokoch úsilia bol vzorec, nazvaný podľa ich vyhlásenia, konečne publikovaný v roku 1973 v článku s názvom „Pricing Options and Corporate Bonds“v Journal of Political Economy. Robert S. Merton bol prvý, kto publikoval článok rozširujúci matematické chápanie modelu oceňovania opcií a vytvoril termín „Black-Scholesov model oceňovania“.

Za svoju prácu získali Merton a Scholes v roku 1997 Nobelovu cenu za ekonómiu, výbor, pričom uviedol svoj objav dynamickej revízie nezávislej od rizika ako prielom, ktorý oddeľuje možnosť od základného bezpečnostného rizika. Aj keď cenu nedostal kvôli svojej smrti v roku 1995, švédsky akademik ako účastníka spomenul Blacka. Na obrázku nižšie môžete vidieť typický Black-Scholesov vzorec.

Možnosti

Hlavnou myšlienkou tohto modelu je zabezpečiť opciu správnym nákupom a predajom podkladového aktíva a v dôsledku toho eliminovať riziko. Tento typ hedgingu sa nazýva „neustále aktualizované delta hedging“. Onje základom pre komplexnejšie stratégie, aké používajú investičné banky a hedžové fondy.

Riadenie rizík

Predpoklady modelu boli v mnohých smeroch uvoľnené a zovšeobecnené, výsledkom čoho je množstvo modelov, ktoré sa v súčasnosti používajú pri oceňovaní derivátov a riadení rizík. Práve chápanie modelu, ako je znázornené na Black-Scholesovom vzorci, je často používané účastníkmi trhu, na rozdiel od skutočných cien. Tieto podrobnosti nezahŕňajú žiadne arbitrážne limity a rizikovo neutrálne oceňovanie (kvôli neustálej kontrole). Okrem toho Black-Scholesova rovnica, parciálna diferenciálna rovnica, ktorá určuje cenu opcie, umožňuje, aby boli ceny určené numericky, keď nie je možný explicitný vzorec.

Vatilita

Black-Scholesov vzorec má len jeden parameter, ktorý nemožno priamo na trhu pozorovať: priemernú budúcu volatilitu podkladového aktíva, hoci ju možno nájsť na cene iných opcií. Keď sa hodnota parametra (či už put alebo call) v tomto parametri zvyšuje, môže byť invertovaný, aby sa vytvorila „plocha volatility“, ktorá sa potom používa na kalibráciu iných vzorov, ako sú OTC deriváty.

S ohľadom na tieto predpoklady predpokladajme, že tento trh obchoduje aj s derivátmi. Uvádzame, že tento cenný papier bude mať určitú výplatu k určitému dátumu v budúcnosti, v závislosti od hodnoty, ktorú má akcia prevziať.pred týmto dátumom. Prekvapivo je teraz cena derivátu úplne určená, aj keď nevieme, ktorou cestou sa bude cena akcie uberať v budúcnosti.

Pre špeciálny prípad európskej call alebo put opcie Black and Scholes ukázali, že je možné vytvoriť hedžovanú pozíciu pozostávajúcu z dlhej pozície v akcii a krátkej pozície v opcii, ktorej hodnota nezávisí od ceny akcií. Ich dynamická hedgingová stratégia vyústila do parciálnej diferenciálnej rovnice, ktorá určila cenu opcie. Jeho riešenie je dané Black-Scholesovým vzorcom.

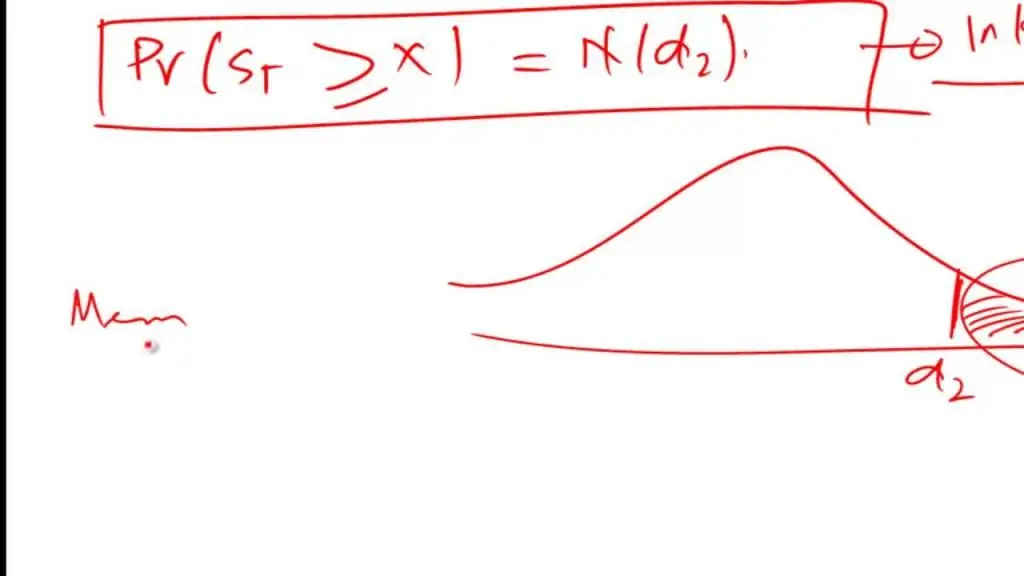

Rozdiel pojmov

Black-Scholesov vzorec pre excel možno interpretovať tak, že najskôr rozdelíte call opciu na rozdiel dvoch binárnych opcií. Call opcia vymení hotovosť za aktívum po uplynutí platnosti, zatiaľ čo call aktívum s aktívom alebo bez neho jednoducho prinesie aktívum (žiadna hotovosť na výmenu) a bezhotovostná call jednoducho vráti peniaze (žiadna výmena aktíva)). Black-Scholesov vzorec pre opciu je rozdiel dvoch termínov a tieto dva termíny sa rovnajú hodnote binárnych call opcií. S týmito binárnymi opciami sa obchoduje oveľa menej často ako s vanilkovými opciami, ale ich analýza je jednoduchšia.

V praxi sú niektoré hodnoty citlivosti zvyčajne skrátené, aby zodpovedali rozsahu pravdepodobných zmien parametrov. Často sa uvádza napríklad rho delené 10 000 (zmena o 1 bázický bod), vega 100 (zmena 1 objemový bod) a theta 365.alebo 252 (1-dňové čerpanie na základe kalendárnych dní alebo obchodných dní v roku).

Vyššie uvedený model možno rozšíriť na variabilné (ale deterministické) sadzby a volatilitu. Model možno použiť aj na ocenenie európskych opcií na nástroje vyplácania dividend. V tomto prípade sú k dispozícii riešenia v uzavretej forme, ak dividenda predstavuje známy podiel z ceny akcie. Americké a akciové opcie, ktoré vyplácajú známu hotovostnú dividendu (realistickejšie ako proporcionálna dividenda v krátkodobom horizonte), je ťažšie oceniť a je k dispozícii výber metód riešenia (napr. mriežky a siete).

Prístup

Užitočná aproximácia: hoci volatilita nie je konštantná, výsledky modelov často pomáhajú nastaviť hedging v správnom pomere, aby sa minimalizovalo riziko. Aj keď výsledky nie sú úplne presné, slúžia ako prvá aproximácia, ktorú je možné upraviť.

Základné pre lepšie modely: Black-Scholesov model je robustný v tom zmysle, že ho možno upraviť tak, aby sa vyrovnal s niektorými jeho zlyhaniami. Namiesto toho, aby sme niektoré parametre (napríklad volatilitu alebo úrokové sadzby) považovali za konštanty, považujeme ich za premenné, a tak pridávame zdroje rizika.

To sa odráža v Grékoch (zmena hodnoty opcie na zmenu týchto parametrov alebo ekvivalentu k parciálnym derivátom s ohľadom na tieto premenné) a zaistení týchto Grékovznižuje riziko spôsobené premenlivým charakterom týchto parametrov. Iné nedostatky sa však nedajú odstrániť zmenou modelu, najmä koncové riziko a riziko likvidity, a namiesto toho sú riadené mimo modelu, najmä minimalizáciou týchto rizík a stresovým testovaním.

Explicitné modelovanie

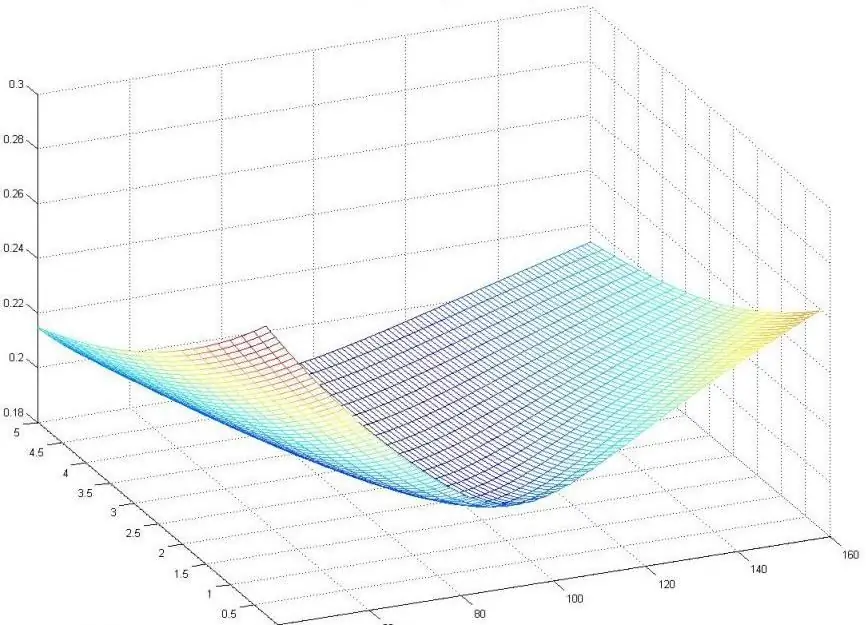

Explicitné modelovanie: Táto funkcia znamená, že namiesto toho, aby ste a priori predpokladali volatilitu a z nej vypočítali ceny, môžete použiť model na určenie volatility, ktorý udáva implikovanú volatilitu opcie pri daných cenách, časoch a realizačných cenách. Vyriešením volatility počas daného súboru trvania a cien úderov je možné skonštruovať povrch implikovanej volatility.

V tejto aplikácii Black-Scholesovho modelu sa získa transformácia súradníc z cenovej oblasti na oblasť volatility. Namiesto uvádzania cien opcií v dolároch za jednotku (ktoré sa ťažko porovnávajú na základe realizácií, trvania a frekvencie kupónov) môžu byť ceny opcií kótované z hľadiska implikovanej volatility, čo vedie k obchodovaniu s volatilitou na opčných trhoch.